こんにちは空き家の売却相談ナビです。今回は不動産の相続税評価額と売却相場の関係について記載していきたいと思います。

不動産の相続税評価額は基本的に「建物=固定資産税評価額」「土地=相続税路線価×地積」で行います。

税務署の見解としてはこの合計額は時価(通常の市場取引で成立する価格)よりも低いとされていますが、実際には土地と建物の固定資産税評価額の50%以下で売買される不動産も存在します。

このような不動産の場合、相続税を払って不動産を相続人に引き継がせるよりも、生前に売却して現金を引き継がせた方が税法上も有利になるケースが殆どです。

基礎控除

相続税は相続税評価額が基礎控除額(3000万円+600万円×法定相続人の人数)を上回っている場合に発生します。上回っていない場合は不動産をそのまま相続しても、現金にしてから相続ししても相続税は発生しません。

一方、時価が相続税評価額よりも低い不動産の場合は、現金化してから相続した方が相続税が低くなる事が知られています。

土地の相続税評価額

土地の相続税評価額を計算する場合「自用地」と「借地権・貸宅地」を区別して計算を行います。自用地とは一般的な自宅の敷地で所有者本人が使用して便益を得ている土地のことです。

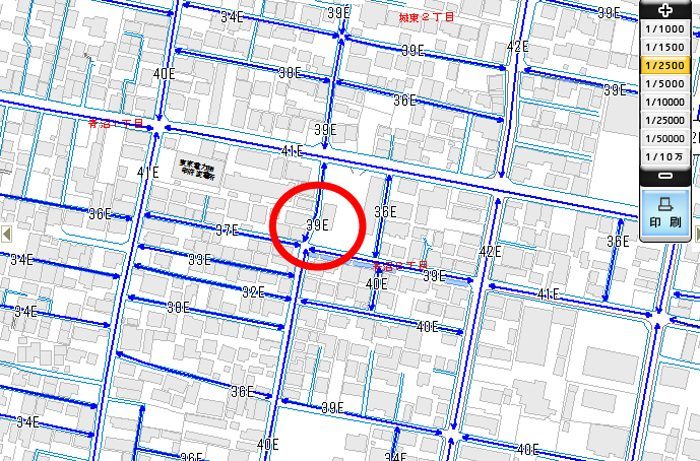

路線価が定められていない地域の場合は倍率法を使い評価額を求めますが、通常の自宅や空き家の場合、下記のような路線価が存在する事が殆どです。

路線価が存在する場合は路線価方式を採用し、その宅地が面している道路に付けられた路線価に宅地の面積(地積)を掛けて評価額を算出します。

例えば上記赤丸の39Eと言う土地を100㎡相続する場合の評価額は「39,000円(路線価)×100㎡(地積)×1.00(補正率)=3,900,000円」となります。

路線価とは「その道路に面する標準的な宅地の1㎡あたりの価格」です。標準的な宅地とは正方形や長方形の宅地を指し、世の中の殆どの宅地は正方形や長方形ではないため価格補正を行います。

補正率は0.7〜0.99程度となっています。評価額が1億円を超えるような土地の場合、相続税へのインパクトが大きいので税理士を使い補正後の評価額を計算してもらうことをお勧めします。

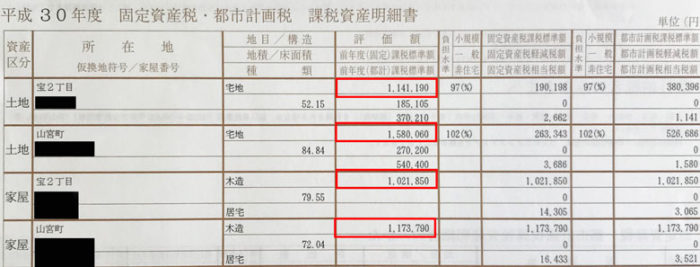

相続税評価額の概算を計算するもう少し簡単な方法としては「固定資産税評価額÷0.7×0.8」で算出する方法があります。具体的には下記画像の宝2丁目の土地の相続税評価額は「1,141,190円÷0.7×0.8=1,304,217円」と求める事ができます。

土地の相続税評価額

- 自用地:固定資産税評価額÷0.7×0.8

- 借地権:自用地の評価額×借地権割合

- 貸宅地:自用地の評価額×(1-借地権割合)

- 貸家の敷地:自用地の評価額×(1-借地権割合×借家権割合×賃貸割合)

建物の相続税評価額

建物の相続税評価額の計算は簡単で「固定資産税評価額=相続税評価額」となっています。先ほどの宝2丁目の家屋(建物)の場合、1,021,850円が評価額となります。

なお、貸家の場合は評価額が落ち「固定資産税評価額×70%=相続税評価額」となります。賃貸で貸すつもりだったとしても被相続人が死亡した日に入居者がいない場合は自家用家屋(固定資産税評価額=相続税評価額)として評価します。

建物の相続税評価額

- 自家用家屋:固定資産税評価額=相続税評価額

- 貸家:固定資産税評価額×70%=相続税評価額

古い空き家の時価はどれくらい?

通常の空き家や自宅の評価額は下記のようになります。そのため、固定資産税評価額よりも安く売買されている不動産については「配偶者の税額軽減」や「小規模宅地等の特例」を加味しない場合、相続するよりも相続前に売却した方が、流動性も高く、税制面でも有利と言えます。

相続税評価額

- 自用地:固定資産税評価額÷0.7×0.8

- 自家用家屋:固定資産税評価額=相続税評価額

不動産の時価(市場で取引される値段)は通常、固定資産税評価額よりも高い事が多いですが、私が以前、購入した下記のような不動産では1件以外は全て固定資産税評価額以下で売買しました。

| 種類 | 固定資産税評価額 | 不動産購入金額 | 割合 |

|---|---|---|---|

| 地方一戸建 | ¥2,877,200 | ¥2,600,000 | 90% |

| 地方一戸建 | ¥2,147,030 | ¥2,000,000 | 93% |

| 地方アパート | ¥10,661,499 | ¥4,000,000 | 38% |

| 地方一戸建 | ¥4,510,421 | ¥4,300,000 | 95% |

| 首都圏マンション | ¥4,027,072 | ¥3,300,000 | 82% |

| 地方マンション | ¥3,772,112 | ¥2,300,000 | 61% |

| 地方マンション | ¥2,274,945 | ¥1,800,000 | 79% |

| 地方マンション | ¥3,056,732 | ¥2,400,000 | 79% |

| 地方一戸建 | ¥10,423,710 | ¥13,000,000 | 125% |

東京23区などの場合は評価額以下で売買が成立する事は殆どありませんが、地方の場合は評価額に比べると安価で取引される割合が高くなっています。

個人的な体感としては築30年以上経過している不動産の場合、50%以上の物件で固定資産税評価額以下の売買が成立しているように感じています。

時価の低い不動産の売却

このように時価が固定資産税評価額以下の物件については生前売却した方が得なケースが多いです。地方は今後も不動産価格が上がる可能性は低いので、稼働していない空き家については売却し現金で持っていた方が得です。今回の記事が不動産売却の参考になりましたら幸いです。

相続手続きや節税対策を税理士へ依頼しようとお考えでしたら➡️税理士ドットコム![]() がオススメです。税理士と言ってもすべての税理士が相続・節税手続きが得意なわけではなく、手続きを全くしたことがない税理士も沢山います。税理士ドットコムでは相続や節税手続きに長けている優秀な税理士を無料で紹介してくれるので安心です。

がオススメです。税理士と言ってもすべての税理士が相続・節税手続きが得意なわけではなく、手続きを全くしたことがない税理士も沢山います。税理士ドットコムでは相続や節税手続きに長けている優秀な税理士を無料で紹介してくれるので安心です。